「穩定」產生現金流量的好公司可以做到:①有錢可以持續穩定投入研發、購置設備、和轉投資等方式投資未來,從而維持甚至提升產業競爭力及規模,進而不斷提高股東EPS、②有能力穩定配發股息給股東,甚至逐年增加、③最重要的是,不論是投資未來還是配發現金股息,都不須跟股東拿錢(增資)或增加舉債。

賺錢的企業不代表有能力投資未來及支付股息,虧錢的企業也不表示不具備這個能力,閱讀現金流量表的意義就是要判斷企業是否具備這樣的能力。

一、看懂現金流量表的三大關鍵

⑴營業活動之現金流量

營業活動是指一家企業從購買原料、雇用人工、投入生產,得出產品後把產品賣給客戶的活動。營業活動其實就是「賺錢活動」。分析營業活動之現金流量其實就是分析企業到底從賺錢的活動中「賺得多少現金」?損益表顯示的稅後淨利之所以不同於營業活動的現金數,主要在於:

⒈會計原則採用應計基礎 ⇒ 損益表中賺的錢並無法顯示當年度該企業賺得多少現金。

⒉損益表中的廠房及設備的折舊費用及無形資產的攤銷費用是不用花錢的。愈是資本密集的產業其實折舊及攤銷費用愈高,因此每年從營業上賺取的現金會比「稅後淨利」高很多。

⒊有些活動如投資活動賺得的利息、股利及投資損益,籌資活動所支付的利息,這些都和營業活動無直接關聯,依會計原則可以列入營業活動的現金流出/流入,也可以改列為投資或籌資活動。不過這些項目的金額通常都不高,不用太在意。

投資人要分析一家公司的營業活動是否穩定,只要把「稅前淨利(淨損)+折舊及攤銷費用-支付的所得稅」和營業活動現金流入(流出)數相比較,如果歷年來一直保持著很穩定的「比例關係」或很小的數字差異

⇒ 企業的獲利模式穩定;反之,無法呈現穩定的「比例關係」,而且每年的差異很大 ⇒ 企業獲利模式不穩定、獲利品質不好。

表 2330台積電營業活動之現金流量

⑵從事投資活動之現金流量

投資活動是指公司取得或處分不動產、廠房與設備,策略性投資或理財性投資等活動的現金流入及流出。分析一家企業的投資活動可分成三大類來分析:

⒈企業是否穩定的投資在「不動產、廠房及設備」上。以了解企業能否保持規模或設備/科技上的優勢。必要時應閱讀該科目的附註說明。

⒉企業當年度在①「透過損益按公允價值衡量之金融資產」、②「透過其他綜合損益按公允價值衡量之金融資產」、③「按攤銷後成本衡量之金融資產」、④「採權益法之投資」等四個科目的增減,是屬於策略性投資、理財性投資還是策略不明投資的增減,以便了解企業經營是否聚焦、理財性投資是否保守穩健。這部分的分析必須併同閱讀財報上四大投資科目附註之說明及財報附表三的內容

⒊如果有巨額的無形資產增加,應閱讀該科目附註以了解其性質,如果是來自商譽或客戶名單,宜注意往後企業的獲利情形;若商譽大額減少則暗示企業要將資產「洗乾淨」,為企業未來獲利創造有利的空間。

一家穩健的公司大多聚焦在核心事業的擴張(⇒ 反應在取得不動產、廠房及設備上,例如:台積電每年給付約3,000多億元在不動產、廠房及設備的添購上),其次才是從事策略性(⇒ 反應在投資企業上下游事業及平行事業以增加企業影響力)及理財性投資。

⑶從事籌資活動之現金流量

籌資活動是指企業向股東拿錢、還股東錢以及舉借或償還借款的活動。企業籌資活動的現金流量主要為①辦理現金增資、現金減資或購買自家股票、②發放現金股利、③發行或贖回公司債、④增加或減少長短期銀行借款、⑤支付銀行借款及公司債利息(也可列為營業活動)。

二、現金流量表,獲利品質照妖鏡

為什麼從現金流量表可以看一家企業盈餘的品質?∵①現在的會計變得很複雜,像商譽這些無形資產有多大的價值,有時很難認定,所以一些分析人員有時候會把無形資產從資產負債表中扣掉、②從損益表來看,有時即使獲利很高,可是因為存貨、應收帳款的累積以及設備及廠房的添置,不一定能夠發放現金股利。

例如:某廠商董事長說,主要客戶是代工大廠,毛利率以前是「五窮六絕」(5%~6%),現在是「茅山道士」(3%~4%),未來可能降到「說一不二」(1%~2%)。結果代工大廠給的應收帳款天數是六個月,自己跟上游進貨的應付帳款是二個月,加上還要囤貨二個月,一來一往淨差額六個月(=應收6個月+囤貨2個月-應付2個月)

⇒ 當營收愈來愈增加,表示應收帳款跟存貨增加

⇒ 賺的錢可能沒辦法發放現金股利,因為都囤放在應收帳款跟存貨裡面

⇒ 在現金流量上,找不到現金,以致必須跟銀行借錢發股息,就算要轉投資,也必須跟銀行借錢

⇒ 現在跟銀行愈借愈多共借一百多億元,哪天公司出事情,即使現在住大直豪宅,但董事長是連帶保證人,一夕之間就宣告破產,化為烏有。

三、以自由現金流量來預估股利穩定性

自由現金流量=營業活動的現金流入-資本支出-利息

對於賺錢的公司,自由現金流量代表企業有無增加股利的空間。對於賺錢不多或虧錢的企業,暗示著企業有無能力維持現有的股利水準,甚至是否必須放棄預計的資本支出。

例如:假設台積電未來每年稅後賺3,500億元,設備支出維持在3,000億元 ⇒ 每年的自由現金流量=3,500億元+2,900億元(攤折費用)-3,000億元(資本支出)=3,400億元或每股13.1元 ⇒ ∴台積電10元股利應該還有上調空間。

四、2475華映窘境之必然

華映於2018年聲請重整,解讀華映應從2016年或2017年財報下手,才能學到如何比其他人更早知道華映窘境之必然,並將此法運用到了解其他公司。

表 2475華映個體營業活動之現金流量

從上表可以看出①折舊及攤銷費用高達35億元,表示即使不賺錢仍然可以產生35億元的現金流入、②2017年的獲利約23億元,主要是來自出售非流動資產利益、③營業收入中約有71億元,在先前已向關係人預收貨款,因此無法再產生現金流量、④因為以上因素,2017年營業活動現金流量約-12億元。

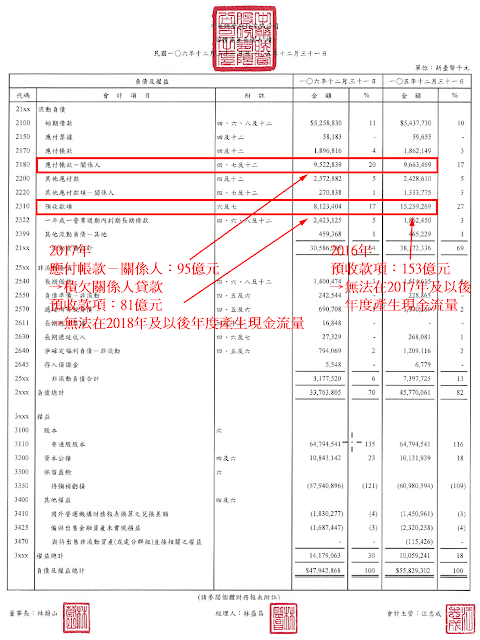

從下表可以看到2017年營業活動現金流量為負的原因為,積欠關係人貨款達95億元,加上預收款項81億元,合計達176億元,是2017年向關係人進貨68億元的2.6倍

⇒ 除非預收款項及積欠款項交易得以延續,否則2018年及往後幾年營業活動的現金流量註定不佳。

表 2475華映之個體資產負債表

由下表的「投資活動之現金流量」可以看出:①藉由處分股票及一部分財產給日商Ortus以及出售其他資產,取得約74億元現金 ⇒ 但以後還有多少資產可供處分?經研讀財報附註8的結果,只剩大陸華映和少量8085福華股票、②購置約17億元的「不動產、廠房及設備」。但面板屬於資本與技術密集產業,17億元的設備投資與小面板的6116彩晶相當,卻遠低3481群創及2409友達

⇒ 令人擔心公司競爭力是否能維持及提升?

再由下表的「籌資活動之現金流量」可以看出:①透過借新還舊再籌資約170億元銀行借款(※應是122.7億元),這部分不影響現金流量、②利用處分資產取得的現金,償還銀行長期借款約26億元(=50.9-24.4)及關係人借款10億元、③由於歷年累積的虧損嚴重,沒有配發股利。

總之,華映因為向關係人預收及積欠太多貨款,除非未來幾年業績超乎尋常的好(2018年是面板產業非常糟糕的一年),否則營業活動的現金流量很難是正的,∴只能向銀行以借新還舊的方式展延,並且很難大幅更新設備

⇒ 設備投資停滯不前會導致競爭力衰退 ∴除非經由大舉增資,否則營運已走入死胡同,即使向法院聲請重整成功也沒有用。

表 2475華映個體投資和籌資活動之現金流量

從華映案例可以了解現金流量表的目的有①了解一家公司的獲利品質是否良好、②獲利品質好的公司,可以從營業活動產生穩定的現金流入,再從其自由現金流量預測其股利的穩定性,甚至成長性、③投資人可以加碼獲利品質好的公司;反之,減碼或設定較低的本益比。

五、現金流量表對投資人的意義

很多台商到香港掛牌,股價都很低,不受青睞?究其原因有①台商規模普遍較小,較不受重視、②台商雖然號稱賺很多錢,但往往捨不得發放股利、③港股很注重是否有現金流入,可以穩定發放股利,這也是港股推崇地產業與金融業的原因。

反觀台股較推崇製造業,然而製造業的缺點就是必須不斷擴產,不斷買土地與機器設備,還有產生大量的應收帳款與存貨。導致生意愈大,三點半卻跑愈重。同時公司帳上的EPS雖高,卻沒有現金來發放股利。

國外研究機構大都以現金流量的觀念來分析,例如:2015年油價跌很慘的時候,英國石油公司BP、荷蘭皇家殼牌(Royal Dutch Shell)、雪佛龍(CHEVRON)等石油公司的股價跌幅卻有限。∵法人分析這些公司的現金流量足以支付股息與再投資,即使自由現金流量不足,也會透過棄卒保帥出售非核心事業,換取現金來支付穩定的股息。

因此,給經營者的建議:隨時注意自己公司的自由現金流量;給投資人的建議:景氣有好有壞,標的公司能否穩定發放股息是觀察的主要目標,而從現金流量表可以看出一家公司的獲利品質與財務強度。

※參考資料:

「大會計師教你從財報數字看懂經營本質」,作者:張明輝,出版者:城邦文化事業股份有限公司-商業周刊,2019年8月初版8.5刷。

沒有留言:

張貼留言