台灣平均每二至三年就會發生上市櫃公司財報造假的案例,例如:①從事LED的4703揚華自2012年起,以假交易方式營造業績大幅上揚的假象來拉抬股價、②從事印刷電路板的2418雅新為了避免股價下跌、銀行團抽銀根,單單2006年做帳虛增營收186億元,以隱瞞虧損。

對投資人而言,一旦企業作假帳經媒體披露,只能眼睜睜看著血汗錢化為烏有。究竟企業作假帳有無徵兆可循?可否提早看出財報可能有假,可從以下三方面來加以探討。

一、企業作假帳的誘因或壓力

動機1:為順利上市上櫃

企業要能夠上市或上櫃,業績及財務必須符合獲利及財務標準,所以可能會作假帳。例如:6704國璽幹細胞為了順利上市櫃,找上無會計師證照的歐姓男子,藉由膨脹營業額及毛利方式,製造不實財務報表(※資料來源:蘋果日報https://tw.appledaily.com/new/realtime/20140617/417846/)。

要避免投資未上市櫃公司受騙,投資者宜了解簽證會計師聲譽、必要時打電話或實地拜訪會計師,甚至調查該公司之業務狀況為宜。

動機2:掩飾本業衰退或獲利不佳的情形

企業為了怕財報不佳以致股價下跌或銀行不願續貸,可能會作假帳掩飾虧損。例如:1785光洋科為掩飾黃金買賣及衍生性金融商品的鉅額虧損,自2011年起連續五年財報不實。

投資人宜避免買進①財務不好的公司(例如:負債比率>70%)、②規模與技術和同業相仿,但財務績效明顯與同業不同的公司,例如:2418雅新的技術與同業並無太大差異,但當同業虧損時,它在作假帳期間的EPS卻大多達到2元以上,這樣的獲利能力豈不怪哉!

動機3:避免大股東破產

上市櫃大股東可以利用自身股票向銀行質押借款,如果跌了一定百分比就必須提供額外擔保品 ⇒ 通常如果質押成數超過六成,股票就不能大跌,否則大股東可能因拿不出額外擔保品而破產

⇒ ∴企業會有製造不實財報以掩飾績效不佳的壓力。

在公開資訊觀測站的「內部人股權異動」可以查得大股東的質押成數。舉凡大股東股票質押成數高的股票,股價就不易跌,但一跌則如山崩。

動機4:操縱股價

若有存心不良的大股東要透過低買高賣,操縱股價賺取價差,主要方法通常有①以低價辦理現金增資、②發行可轉換公司債,透過人頭認購或由承銷商將債及股票認購權分離,再由人頭取得股票認購權、③透過人頭與市場主力先在股價低點大量買進股票。

上述三種都是取得部位的方法,有了部位之後,透過製造假帳提高EPS來操縱股價是主要方法之一,其特徵例如會有①應收帳款帳齡特別長、②存貨帳齡特別短。

例如:4703揚華聯合6250宇加、6259百徽等20多家公司,以假交易營造公司業績大幅上揚的假象,以拉抬股價;6232仕欽及2407欣煜(原:陞技)假帳案,情節大多如出一轍。

動機5:掏空公司

有些大股東為了取得炒股資金或償還債務,可能①在源頭上截取客戶的應收帳款、②透過預付方式將大筆資金匯出、③安排交易讓公司高價購買資產、或低價出售資產、或盜賣資產而不入帳。

例如:2015年5505和旺爆發違約交割,前董事長假借投資飯店名義掏空公司資金,並以不實土地交易價格向銀行詐貸,又以不實方式虛增土地交易30多億元。掏空公司可能導致公司帳上出現不合理的應收帳款、其他應收款或預付款項金額,甚至會出現不合理的巨額資產或併購交易。

二、假帳在財報上常見的特徵

特徵1:過高的應收帳款天數

一家公司要創造利潤,最主要的方法就是透過創造營收。為什麼是透過創造營收?因為①如果透過減少成本或費用來創造利潤,會產生成本率或費用率異常而啟人疑竇,而營收是企業產生利潤的主要來源,透過創造營收及成本讓帳上產生「合理的正常營業利潤」,最能吸引投資人、②營收是判斷企業是否繼續成長的主要關鍵,因為股價有很大的一部分是建立在夢想上,當營收繼續成長,投資人也會夢想獲利繼續增加,股價就可以繼續拉抬上漲。

圖 幕後金主挪用資金買股流程

創造營收的方式通常是先找一批不存在、或存在但卻是呆滯品或瑕疵品的存貨,然後安排幾個人頭公司來交易這批貨。例如:如上圖所示,甲公司先以100萬元向B公司購入一批貨(不存在或呆滯品或瑕疵品),然後將這批貨以120萬元賣給A公司,A公司再以120萬元轉回給B公司,從而完成營收增加120萬元、利潤增加20萬元的艱困但漂亮工程。接著甲公司再以120萬元向B公司買回這批貨,再以140萬元賣給A公司,A公司再以140萬元轉回給B公司。如此不斷重複,就可以創造出想要多少就有多少的營收和利潤。

這種作法的倒數第二步是透過一筆現金將應收帳款與應付帳款對沖,對沖之後在應收帳款只會留下一個利潤(例如上例第一筆的利潤20萬)的痕跡。除非老闆拿錢來填補這個缺口,否則這個利潤缺口會永遠留在應收帳款裡銷不掉。

這個作法的最後一步是老闆拿錢出來把利潤這個缺口給堵上。老闆會拿錢出來的原因有二:①作假帳的刑期是一至七年有期徒刑、②作假帳的目的是要拉抬股價賺錢,如果真的因此賺到錢,拿一部分錢出來把洞補上,是以免東窗事發後被關的應有之舉。

作假帳導致應收帳款大增的原因有①利潤沖不掉:老闆若沒有即時拿錢填補虛假利潤這個洞,藏在應收帳款裡的虛假利潤就會愈來愈高、②應收帳款被挪用:炒股需要巨額資金,當資金不足時最簡單的方法就是透過早付假交易中的應付帳款、晚收應收帳款來挪用資金,當挪用金額愈多,應收帳款金額就愈高

⇒ 當公司整理應收帳款帳齡超過三個月,除非有特殊原因,不然可能有巨額呆帳未認列或存有假帳。

表 4703揚華應收帳款週轉天數異常

特徵2:過低的存貨天數

企業通常不會為了作假帳而買一大批不需要的存貨,所以公司帳上的存貨還是真正可以出售的存貨,以致期末存貨與銷貨成本比起來,期末存貨就會變得很小(∵虛增營收也會虛增成本)

⇒ 平均銷貨日數會比同業低很多。

正常公司存貨不宜超過二個月,但也不能太低,以免造成沒有原料生產或無貨可賣的情況。當存貨天數不合理的低(例如:5天、8天),通常假交易做的太火熱所致。例如:6232仕欽在2005年~2007年的平均銷貨日數分別為8.12天、6.80天、3.39天;平均收現日數則分別為135.68天、175.48天、205.05天。顯示相關人員實在太投入這個偉大的假交易事業之中。

如果一家公司與同業相較,同時有「平均收現日數過高」與「平均銷貨日數過低」的現象,則作假帳機率高達九成。大多數作假帳的公司都是犯這種「低級錯誤」,但也有少數作假帳公司會做的比較隱諱,讓投資人無法在第一時間很直覺的判斷出來。

特徵3:過高的不動產、廠房及設備

應收帳款過高可能會被懷疑作假帳或有巨額呆帳費用須提列,這對製造假帳以提高帳上獲利操縱股價者而言,解決方法主要是將應收帳款轉為①不動產、廠房及設備、②長期投資、③現金、④雜項資產。

如果一家公司的應收帳款不合理,但突然在某一個時點消失不見,而「不動產、廠房及設備」卻大幅增加,有可能是該企業以高於市價方式購入資產,迂迴將應收帳款轉入此科目。覆核方法是比較營業額相當之同業,其「不動產、廠房及設備」之金額

⇒ 不動產、廠房及設備週轉率較低。

特徵4:過高的長期投資

作假帳的公司可藉由高價投資股票方式消化應收帳款或掏空公司資產。若該交易佔被投資公司50%以上的股權 ⇒ 併入合併報表,過高的價格會反映在商譽上;若佔被投資公司不到50%的股權 ⇒ 表達在資產負債表的「按權益法之投資」科目上。

例如:3663樂陞未爆發弊案前曾從事幾個大型併購案,在出事後重編的2016年財報中,曾對相關長期投資打掉約26億元之商譽及其他無形資產,

※土地、廠房或設備大多有市價可參考或推算,要追查價格是否太高比較容易;未上市櫃公司的合理價格則比較不容易推算。

特徵5:過高的現金

2398博達自1999年起即以循環交易的方式美化財報,製造160億元的假交易及1.7億美元假存款。在2004年爆發作假帳的醜聞,檢調發現博達透過虛增營業額、以境外交易套取公司資金、發行不實海外公司債等手法,掏空公司資產63億元。

據媒體報導博達過去一直存在應收帳款過高的問題(平均收款天數達347天),博達為了減少應收帳款金額,將幾十億元的應收帳款「賣」給國外銀行,為了讓銀行願意收買這批應收帳款,與銀行協議在銀行尚未收到應收帳款的錢時,銀行支付這批應收帳款的錢,博達不能動用

⇒ 虛減應收帳款、虛增現金。

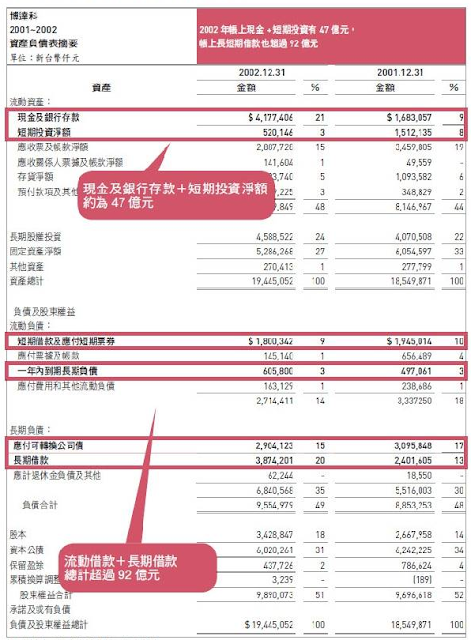

由下表可以看出2002年的現金及銀行存款+短期投資淨額共47億元(可供該公司正常營運八個月以上),但長短期借款超過92億元(=18+6.06+29.04+38.74) ⇒ 財報端倪:手上現金很多,卻未償還銀行借款?(※2002年的利息收入0.19億元、利息費用4.08億元) ⇒ 結論:現金高沒有關係,但如果一家公司的現金不合理的高,且現金與銀行借款都很高,就是不合理的現象。

表 2398博達滿手現金卻債台高築

特徵6:過高的雜項資產

大股東一時挪用公司資金的方式通常有①透過人頭公司與公司交易,再透過延遲付款的方式,挪用應收帳款

⇒ 財報會產生高額應收帳款、②透過其他交易產生其他應收款

⇒ 財報會產生高額的其他應收款、③透過預付材料款、租金等方式

⇒ 財報會產生高額的預付款項或存出保證金。

因此,當一家公司有高額的其他資產、預付款項或存出保證金等雜七雜八資產,而同業沒有或金額很低時,投資人就要小心了。

三、製造假帳常見的非財務警訊

警訊1:老闆的誠信被質疑

通常一家公司出事之前,市場上會有耳語或報載,所以只要公司老闆平時做生意不按牌理出牌、或行事不按誠信原則就是一個警訊。例如:5505和旺在2015年爆發假帳之前,市場就傳言董事長在澳門豪賭欠下賭債,爾後也承認為了公司營運及個人花費陸續向地下錢莊借約十億元。從下表質押情形來看,顯然非常缺錢。

董事長本人

|

配偶及二等親

|

|

2010年

|

14%

|

0

|

2011年

|

14%

|

0

|

2012年

|

62%

|

51%

|

2013年

|

90%

|

76%

|

2014年

|

90%

|

95%

|

2015年

|

100%

|

74%

|

※質押比重逐年增加,顯示需錢孔急,且財產可能押無可押。

|

||

表 5505和旺建設董事長質押股數占個人持股之比重

警訊2:經營階層變動

如果一家公司作假帳或有掏空的情形,情況惡化到紙快包不住火時,可能會離開的經營階層人員依序是①財務長(或會計長)、②獨立董事、③一般董事、④董事長。

先行指標是財務長。因為財務長不喜歡作假帳,財務長若願意配合是因為相信董事長有能力解決這個危機,但當財務長最終體認到董事長沒有能力解決時(∵董事長即使沒有能力處理,表面上也會表現出沒有問題,以安撫人心),他會離開並希望有誤入叢林的小白兔取代他。第二個指標是獨立董事。因為獨董絕大多數是被矇騙的人,等到獨董都知道且請辭時,表示醜聞已經或即將爆發

⇒ 當公司負債比率偏高且財會經理離職或職務調整時,投資人必須小心。

警訊3:股票價格異常飆漲

大風來時連豬也會飛,當大家都飛到508公尺的101大樓高度,此時若有一隻豬飛到3,952公尺的玉山高度,恐怕就是警訊。因為一家公司與擁有相同技術且規模相當的同業,彼此股價不會相差太遠。若股價有異常高於同業、也與公司未來前景無關,通常暗示這家公司在炒股票,可能為了把股價炒高去作假帳。

警訊4:市場上利多消息不斷

炒作股票最喜歡也往往最有效的手段是透過媒體或網路散佈利多消息,如果這個消息符合重大訊息認定標準,且可能會影響股價時,按規定發言人必須要在開盤之前澄清。發言人大多會說「這則消息是媒體善意的揣測與報導,公司不予置評」(※可至公開資訊觀測站的「重大訊息與公告」查詢)。如果公司澄清利多消息連續好幾次,通常暗示這利多消息是公司放的,目的就是炒股票。

例如:6232仕欽董事長自承在2008年爆發退票事件之前,在市場上大炒利多,對外表示手機訂單大增或大廠有意入主,吸引不少法人介入,另一方面卻又頻繁發布更正或澄清訊息,最後證明子虛烏有。

警訊5:企業處於被借殼後的初期階段

理論上,要借殼公司的財務狀況應該很好,否則怎麼出得起至少上億的借殼費呢?但根據經驗,一些借殼公司或其大股東因為財務狀況不好,希望藉由「借一個殼」活化自己的資產,此時會辦理現金增資,或將被借殼公司大股東的股票轉給借殼公司大股東,讓自己的股票經由借殼變成上市櫃公司的股票。另外,也有少數借殼上市案淪為借殼專業人士的遊戲。

通常像這種公司一借殼之後,就會開始散布業務移轉的消息來刺激市場。此外,在整個炒股期間也會不斷散布各項利多消息,並且讓公司業績不斷的出現驚奇。

例如:4703揚華的前身是「金美克能」,原本從事居家清潔及個人保養用品的業務,2012年3月被氮晶科技借殼後改名為揚華科技,主要業務轉型為綠能產業(LED),此後利多及業績成長消息不斷。由下表可以看出:①營收連三年出現驚人成長,完美到令人難以置信、②營收大幅成長,但營業活動現金流量卻都是負的,看起來就是怪怪的

⇒ 投資借殼成功三、四年之內的公司一定要多加小心,尤其利多不斷,營收大幅成長者。

年度

|

2014年

|

2013年

|

2012年

|

營業收入

|

29.2億元

|

14.7億元

|

6.3億元

|

營收成長率

|

+98%

|

+136%

|

+91%

|

營業活動現金流入(出)

|

-0.56億元

|

-2.62億元

|

-1.99億元

|

表 4703揚華借殼上市後,營收成長異常

警訊6:處於不太好的產業卻獲利異常

當產業景氣好時,產業內大多數公司都可以賺到錢;當景氣不好時,通常產業內只有經營效率最好的公司會賺錢。因此,當景氣不好,若有一家公司沒有明顯強項,收入與獲利卻比同業高很多,就是警訊。

例如:印刷電路板2418雅新,技術及產品皆普通,在當時的景氣,除非做的是軟板或高階板,否則不容易賺錢。但雅新每年卻都能穩定賺到EPS 2元多,實在太厲害太穩定了,最後董事長承認虛增營收作假帳。

從經驗來看,通常公司在作假帳做了兩、三年後才會被抓到。所以要避免踩到假帳地雷,其次要研究產業,對產業有宏觀的了解;其次要熟讀本書內容,了解財報數字背後的意義

⇒ 了解閱讀財報的方法,再加上自己研究的產業知識,才能真正從財報數字中看到企業經營的全貌

⇒ 大幅提升投資勝率。

※參考資料:

「大會計師教你從財報數字看懂經營本質」,作者:張明輝,出版者:城邦文化事業股份有限公司-商業周刊,2019年8月初版8.5刷。

沒有留言:

張貼留言